La souscription d’un contrat d’assurance-vie permet de se constituer ou de transmettre un capital tout en bénéficiant d’une fiscalité privilégiée. Avec l’application de la nouvelle loi sur la fiscalité de l’assurance-vie, de grands changements ont vu le jour. Explications.

Quels sont les avantages fiscaux liés à l’assurance-vie ?

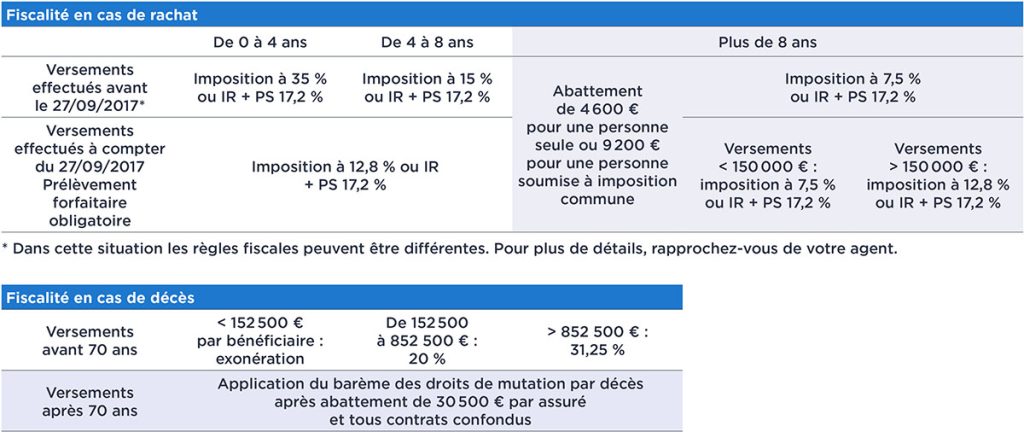

- La fiscalité d’une assurance-vie dans le cadre d’un rachat est différente selon que les versements ont été effectués avant ou après le 27 septembre 2017.

- Dans le cadre d’un décès, c’est l’âge de l’assuré à la date de souscription du contrat, le montant du capital transmis au jour du décès et la date des versements des primes (primes versées avant ou après 70 ans) qui importent.

- L’assurance-vie est comprise dans le patrimoine imposable de l’IFI, mais seulement pour les actifs immobiliers.

Quelle fiscalité en cas de rachat ou de retrait du contrat d’assurance-vie ?

Depuis la loi de finances 2018 et la mise en place de la taxation forfaitaire (« Flat Tax »), il faut distinguer les versements effectués avant et après le 27 septembre 2017 pour déterminer la fiscalité d’une assurance-vie dans le cadre d’un rachat. Rappelons que seuls les intérêts (plus-values ou gains) acquis jusqu’à présent sont soumis à imposition (en savoir plus sur le rachat partiel de l’assurance-vie).

Versements effectués avant le 27 septembre 2017

Le souscripteur du contrat d’assurance-vie a le choix entre :

- L’intégration des gains dans le calcul de l’impôt sur le revenu.

- Le prélèvement forfaitaire libératoire de l’impôt sur le revenu (PFL), qui donne la possibilité de payer un impôt sur les gains à un taux forfaitaire, dispensant ainsi de déclaration annuelle.

Si l’on opte pour le PFL, l’ancienneté du contrat d’assurance-vie, au moment du rachat, a un impact sur le taux d’imposition :

- Rachat d’assurance-vie avant 4 ans : imposition des produits au taux de 35 % ;

- Rachat d’assurance-vie entre 4 et 8 ans : imposition à 15 % ;

- Rachat d’assurance-vie après 8 ans : les produits sont imposés au taux de 7,5 %. De plus, la part d’intérêts rachetés bénéficie d’un abattement annuel de 4600 euros pour une personne seule et de 9200 euros pour un couple (marié ou pacsé soumis à imposition commune) (1).

Versements effectués à compter du 27 septembre 2017

Le souscripteur a le choix entre le prélèvement forfaitaire unique (PFU) et l’imposition au barème progressif de l’impôt sur le revenu. Toutefois, celle-ci n’est intéressante que pour les contribuables faiblement imposés.

- Pour les contrats de moins de 8 ans : le nouveau dispositif du prélèvement forfaitaire universel (PFU) s’applique. Les plus-values sont taxées à 30 % (12,8 % de prélèvement forfaitaire + 17,2 % de prélèvements sociaux).

- Pour les contrats de plus de 8 ans :

- Versements inférieurs ou égaux à 150 000 euros : les produits sont imposés au taux de 7,5 % + 17,2 % de prélèvements sociaux (soit 24,7 % d’imposition globale).

- Versements supérieurs à 150 000 euros : les produits sont imposés au taux de 12,8 % + 17,2 % de prélèvements sociaux (soit 30 % d’imposition globale).

- Un abattement annuel s’applique sur la part d’intérêts rachetée :

- 4 600 euros pour une personne seule;

- 9 200 euros pour un couple rattaché au même foyer fiscal. (2)

Encadré : Les cas d’exonération

Certaines situations permettent de racheter son contrat d’assurance-vie sans être imposé, quelle que soit la date du rachat :

- Licenciement du souscripteur ou de son conjoint ;

- Invalidité de 2e ou 3e catégorie du souscripteur ou de son conjoint ;

- Mise à la retraite anticipée ;

(1) Direction générale des finances publiques

(2) Direction générale des finances publiques

Quelle fiscalité de l’assurance-vie en cas de décès ?

Celle-ci varie en fonction :

- De l’âge de l’assuré à la date de souscription du contrat ;

- Du montant du capital transmis au jour du décès.

Pour les souscriptions et versements versés avant 70 ans, le capital est exonéré de droits jusqu’à 152 500 € par bénéficiaire. Au-delà, un taux forfaitaire de 20 % s’applique (jusqu’à 700 000 euros, soit 852 500 € transmis). Un prélèvement de 31,25 % s’exerce au-delà de ce montant. (3)

Pour les souscriptions et versements au-delà de 70 ans, les droits de mutation par décès s’exercent après abattement de 30 500 euros par assuré et tous contrats condus.

(3) Direction générale des finances publiques

(4) Direction générale des finances publiques

L’impôt sur la fortune immobilière

Le nouvel impôt sur la fortune immobilière (IFI, ex-ISF) concerne désormais uniquement le patrimoine immobilier du souscripteur. L’assurance-vie se trouve toujours dans le patrimoine taxable de l’IFI, mais seulement à hauteur de la quote-part d’actifs immobiliers détenus via des supports en unités de compte. L’immobilier logé dans les fonds euros, quant à lui, n’entre pas dans la base taxable de l’IFI.

Placement préféré des Français, l’assurance-vie est un excellent moyen de se constituer un patrimoine financier pour préparer sa retraite ou mettre à l’abri ses proches. Afin de profiter pleinement d’une fiscalité avantageuse de son assurance-vie, l’important est de bien connaître les avantages de ce type de produit financier selon sa situation.

Encadré : Liens utiles

- Rachat partiel de l’assurance-vie : comment ça marche ?

- Gestion pilotée ou gestion libre du contrat d’assurance-vie : quelles différences ?